La Banca ante la Transformación Digital. Retos y oportunidades

- Content Marketing

Que la Transformación Digital está afectando, en mayor o menor medida, a todos los sectores productivos y comerciales, es algo de lo que no cabe la menor duda. Las nuevas tendencias tecnológicas se dejan sentir en un negocio que, por una parte, ha estado ligado siempre a la innovación y la apuesta por la tecnología y, por otra, ve cómo aparecen nuevos competidores en tipologías de empresas que, hasta hace poco, eran inimaginables.

Pero, quizá, deberíamos empezar analizando qué entendemos por Transformación Digital, porque no se trata solo de hacer las cosas de la misma forma, pero empleando la tecnología para alcanzar os resultados de forma más rápida y efectiva. La verdadera Transformación Digital pasa por el impacto de las nuevas tendencias tecnológicas en un sector concreto y en el aprovechamiento de éstas para alcanzar, cambiando profundamente la forma de hacer las cosas, los objetivos planteados de rentabilidad, eficiencia, eficacia, seguridad… ofreciendo, al mismo tiempo, una experiencia de usuario totalmente renovada a un cliente que se sitúa en el centro y que dirige este reto transformador.

El cliente se ha acostumbrado a la inmediatez, a ser atendido cómo y cuándo quiera, no a esperar a que abra la oficina para realizar gestiones bancarias, y a que sus opiniones y valoraciones en redes sociales se tengan en cuenta, y en esta transformación es fundamental tener esto en mente a la hora de diseñar vías y soluciones. La respuesta a este cambio tan radical está en la tecnología, pero no en una inversión en TI que sirva para hacer lo mismo, pero de forma más efectiva. La verdadera Transformación Digital afecta a la forma de hacer las cosas, a cómo integrar estas tendencias tecnológicas; afecta al hardware, al software y, sobre todo, a los procesos. En definitiva, redefine completamente la realidad del negocio.

La pregunta que surge es, ¿puede estar la Banca exenta de esta Transformación Digital? ¿Puede posponerla?

Los retos para una verdadera Banca Digital

Desde hace años, conocemos el concepto de Banca on-line, pero la Banca Digital va mucho más allá, integrando todas las tendencias TIC con un nuevo paradigma de atención al cliente. Repasemos para empezar algunos de los retos a los que se enfrenta la Banca en su Transformación Digital.

El sector bancario se enfrenta a una serie de retos en áreas de interés: cómo el banco se adapta a las necesidades y querencias de su cliente (cambio del escenario); cómo pueden alinear los objetivos de negocio con el potencial que ofrece la tecnología; cómo aprovechar la ingente cantidad de datos de clientes que almacenan en beneficio del negocio; y cómo pueden alcanzar los niveles de seguridad adecuados y necesarios en este momento.

En todo caso, conviene recordar que la Banca se está transformando en un entorno dinámico que trata de aprovechar al máximo el potencial que ofrecen las nuevas tecnologías.

El escenario

Si repasamos los retos a los que se enfrenta, encontramos, en primer lugar, el foco en el cliente. Esta transformación de la que hablamos ha generado o ha sido generada por un nuevo consumidor, más informado y exigente, que demanda cercanía, inmediatez y transparencia. La tecnología, sobre todo por el imparable auge de las redes sociales, ha puesto al cliente “al mando”, lo que requiere de un trabajo más social y menos financiero para retener al cliente. Escucharle, atenderle, responderle, son retos que el sector bancario no puede obviar.

En este panorama, empresas alejadas tradicionalmente del mundo bancario, pero muy cercanas a los usuarios, como Pay-Pal, Apple o Google, han puesto en el mercado soluciones de plataformas de pago, mientras otros siguen apostando en la misma línea, creando una competencia hasta la fecha desconocida, pero, sobre todo, más experta en el cliente digital que la Banca tradicional.

Porque es evidente que los dispositivos móviles se han convertido en una necesidad para las empresas del sector bancario que buscan no perder cuota de mercado, y más teniendo en cuenta el nivel de penetración en la sociedad, sobre todo entre las capas más jóvenes de la misma, que son, a la vez, los que más cambios demandan en el escenario que se les plantea.

Eso sí, no podemos olvidar que, para mejorar la satisfacción de los clientes, es necesario mejorar su experiencia de uso y su nivel de interacción con el banco. No podemos mantener un horario de ventanilla, sino un 24x7 y desde cualquier plataforma de contacto, ya sea fija, móvil, telefónica o, incluso, presencial en la entidad bancaria. La experiencia para el usuario debe ser la misma en todos los casos, porque, a la larga, el cliente es el mismo, interactúe como interactúe con su banco.

Cómo aprovechar y proteger los datos

Conocer al cliente para ofrecerle el producto concreto que necesita y, a la vez, ser capaz de replicar esta capacidad de personalización en todos y cada uno de los clientes de una entidad bancaria. A esto debe aspirar un banco digital. Y es que el banco tiene una gran cantidad de datos de cada usuario, datos que, en realidad, son información de valor para reorientar los mensajes y las formas de actuar en pos del crecimiento del negocio.

Y, ni que decir tiene, que la seguridad es primordial para este segmento del negocio, dado que los datos que poseen de los clientes son datos muy sensibles y, por ello, muy golosos para los atacantes, que pueden generar un doble mal en la entidad: por una parte, el perjuicio económico y, por otra, el perjuicio de imagen que, a la larga, en un mundo tan marcado por las redes sociales, puede ser más negativo para el banco.

Y, ni que decir tiene, que la seguridad es primordial para este segmento del negocio, dado que los datos que poseen de los clientes son datos muy sensibles y, por ello, muy golosos para los atacantes, que pueden generar un doble mal en la entidad: por una parte, el perjuicio económico y, por otra, el perjuicio de imagen que, a la larga, en un mundo tan marcado por las redes sociales, puede ser más negativo para el banco.

Propuesta tecnológica

Al hilo de esta necesidad, quisimos hablar con un proveedor de tecnología que centra sus esfuerzos en ayudar a las empresas en el avance hacia una verdadera Transformación Digital. Y si anteriormente hablábamos de la realidad a la que se enfrenta la Banca desde un punto de vista meramente de negocio, queremos hacerlo ahora desde un punto de vista meramente técnico y, por ello, le preguntábamos a Santiago Julián, Solution Manager de Huawei para el mercado financiero, cómo afectan las nuevas tendencias tecnológicas, como Cloud, Big Data, Movilidad, o Social Media, a un mercado, en apariencia, tan consolidado como el de la Banca. Para este responsable, “en primer lugar, a pesar de ser un mercado consolidado, creemos que las entidades y el modelo bancario español están en permanente revisión, tratando de adaptarse a las nuevas tecnologías. Entre ellas podemos destacar algunos aspectos que consideramos importantes, y uno de ellos es el Time to Market a la hora de comunicar con sus clientes y generar nuevas oportunidades de negocio”.

Otro aspecto interesante “es la reducción de los costes de producción de nuevos servicios”. Las nuevas tecnologías permiten mayores rendimientos y capacidades, a un precio equilibrado, y, por tanto, nuevos despliegues que generan ahorros.

Otro aspecto interesante “es la reducción de los costes de producción de nuevos servicios”. Las nuevas tecnologías permiten mayores rendimientos y capacidades, a un precio equilibrado, y, por tanto, nuevos despliegues que generan ahorros.

Obviamente, “muchas de las tecnologías actuales se quedan obsoletas, y los sistemas tradicionales pueden ser reemplazados con estas nuevas tecnologías”

Por último, señala, “conviene tener en cuenta al nuevo usuario de servicios bancarios. ¿Hace cuánto tiempo que no vamos a una oficina bancaria? ¿Y las nuevas generaciones? Quizá ya no tengan que ir nunca más, dado que ahora todo lo tienen en Internet, en la nube, sin olvidar que existe la amenaza de nuevos competidores como los OTT (Over the Top), que pueden convertirse en alternativa y usan extraordinariamente las posibilidades del análisis basado en Big Data”.

Así las cosas, ¿qué retos debe asumir la Banca en esta Transformación Digital que llega como una ola a todos los negocios?

Para este responsable, “la irrupción de nuevos oferentes ajenos, en principio, al negocio bancario tradicional, debe ser tenida en cuenta por la Banca. Por otro lado, la percepción de estos últimos años de cierta pérdida de confianza en los productos financieros, y la crisis actual de tipos de interés, favorecen las estrategias de cambio de modelo. La experiencia de usuario es totalmente nueva, con clientes manejando sus cuentas de manera remota”.

“El uso del Big Data”, añade, “debe ser incorporado en toda estrategia. La cantidad ingente de información que acumulan los bancos de las transacciones de sus clientes no está siendo suficientemente utilizadas para generar nuevos negocios y clientes”.

Al hilo de esta realidad, nos preguntábamos ¿cuáles son las áreas de mejora que tiene la Banca en esta evolución? Y, ¿qué pasos son imprescindibles para adecuar el negocio tradicional de la Banca al “panorama digital”?

En opinión de Santiago Julián, “asumir el cambio cultural de la sociedad actual y orientarse hacia lo digital. Otra área a potenciar es la mejora de la eficiencia, dado que los costes actuales de mantener un cliente pueden reducirse notablemente, pero, para eso, es imprescindible mejorar los procesos y la eficiencia. Para ello tienen que confiar en nuevos proveedores que aporten soluciones basadas en la innovación y en la calidad, partners que puedan ayudarle a crecer al ritmo que cada entidad necesite en su migración digital”.

Por último, quisimos conocer ¿cómo puede una empresa como Huawei ayudarle en esta transformación?

Por último, quisimos conocer ¿cómo puede una empresa como Huawei ayudarle en esta transformación?

En palabras de Santiago Julián, “siendo un partner en la evolución digital. Huawei es una compañía que ofrece todo un catálogo de soluciones de comunicación de extremo a extremo, y es el único fabricante capaz de poder ofrecer una solución adecuada cualquiera que sea su necesidad y cualquiera que sea el momento. Para ello, más de 70.000 ingenieros trabajan en el área de I+D, la mayor fuerza privada de desarrollo del mundo. En Huawei tenemos una solución y desarrollo únicos para cada cliente. Si las necesidades del cliente son únicas, así son nuestras respuestas”.

“Tenemos”, continúa, “una gran experiencia en soluciones verticales. El sector financiero es una de nuestras principales apuestas y la gran experiencia en instituciones financieras internacionales nos permite conocer las soluciones líderes en el sector. Además, Huawei trabaja cada vez con más partners de negocio y desarrolladores. Nos estamos convirtiendo en un jugador de referencia y eso se nota en que cada vez más entidades quieren trabajar con nosotros, porque han valorado que trabajar con Huawei supone una relación beneficio mutuo tanto para el integrador como para Huawei”.

Pero, ¿qué soluciones son las que ofrece Huawei al sector de la Banca?

Para este responsable, las más destacadas son, en lo referido a soluciones de infraestructura TI, los entornos Cloud, servidores, Big Data y almacenamiento, datacenters y datacenters modulares y cajeros virtuales; en comunicaciones, entornos de centro de datos, Campus, Radio, Wifi, Wimax… comunicaciones unificadas, ToIP, Call Center IP, videoconferencia, telepresencia, videovigilancia; y en dispositivos, tabletas, smartphones y dispositivos USB.

Nuevos retos de la Transformación Digital en el Sector Financiero

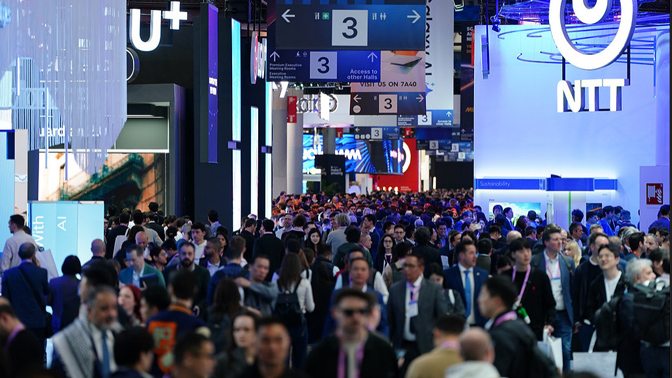

Huawei celebró el pasado 20 de abril en el Palacio de la Bolsa, un evento para tratar los nuevos retos en la transformación digital del sector financiero. Y es que la tecnología está abriendo nuevas posibilidades a los bancos para transformar sus modelos de negocio, operaciones y relaciones con los clientes. Al mismo tiempo, está permitiendo que nuevos actores, por medio de la innovación, ofrezcan a los clientes servicios instantáneos que están cambiando las actitudes y expectativas sobre el sector.

En este evento, no sólo se habló de tecnología aplicada al mundo de la Banca, sino que se aportó una visión más global que comprende también la situación económica en la que nos encontramos, y cómo esta tecnología está cambiando la forma de hacer negocios, lo que, por una parte, permite a las empresas actuales y tradicionales, de un sector como el financiero, ampliar la oferta de productos y servicios que ofrecen a sus clientes, y, por otro lado, abre la puerta a nuevos jugadores y modelos de negocio que, apoyados en esta tecnología, generan y generarán una competencia que algunas consultoras estiman que podría llegar a alcanzar el 25% del total del mercado.

Perspectivas positivas en la economía

José María O´Kean, catedrático de Economía y Tecnología por el Instituto de Empresa, abrió la sesión hablando de la situación económica actual y las perspectivas de futuro, así como del papel de la tecnología como palanca de crecimiento.

En su disertación, este catedrático dejó claro que nos hayamos en un ciclo de crecimiento, pero alertó de que en los últimos meses hemos entrado en una especie de bucle que no nos permite seguir creciendo. De hecho, ejemplificaba la situación con el parecido a una rotonda, y señalaba que para salir de ahí y seguir la ruta del crecimiento, las TI son la clave. “La red y la tecnología son la clave”, afirmaba, pero destacaba que no se trata sólo de cómo atender a los clientes y cómo llegar hasta ellos, sino de cómo son las empresas percibidas por los clientes, porque, tal y como explicaba, “el espacio digital es ahora el terreno de juego, y las empresas deben crear su propio avatar en este espacio, cómo quieren ser vistos, cómo quieren ser sentidos”.

Según señalaba el propio O’Kean, “vamos hacia un mundo más conectado, pero no solo M2M, sino también de personas. Avanzamos a un mundo más digital, un espacio de sensaciones, y las empresas deben posicionarse en esa realidad”.

Con todo ello, para este catedrático, “el nuevo reto de la cadena de valor está en el front-office”.

Retos de la transformación de la Banca

Por su parte, Javier Echániz, director de consultoría TA-TA Deloitte, expuso los retos de esta Transformación Digital en la Banca y cómo se trasladan estos al departamento de TI.

Tal y como señaló este experto, la Transformación Digital afecta a todos los sectores, pero la velocidad y el impacto es diferente de unos a otros. En el caso del sector financiero, hablamos de clientes más exigentes y con barreras de cambio más bajas; un sector con una gran exigencia normativa; con una nueva y cada vez mayor competencia; y con una alta presión en lo relativo a la rentabilidad. Porque, ¿qué esperan los clientes? Para Javier Echániz, el cliente demanda un mayor acceso a la información, mayor transparencia, más elección de productos y servicios, mayor velocidad, menores costes, mayor facilidad de uso y una reducción de intermediarios, entre otras cuestiones.

De hecho, se espera un cambio significativo en la realidad del sector financiero en un par de años. Así, si hoy el 50 o 55% de los clientes son de oficina, en dos años se espera que el porcentaje ya sea inferior al 45% (40- 45%). Algo parecido pasará con los clientes de cajeros, que pasarán de ser entre el 10-15% actual al 8-10% de cara a 2017. Es más, mientras que se mantendrá el porcentaje de los clientes que hacen un uso mayoritario de la oficina, se duplicará el de los que hacen un uso mayoritario de los canales digitales, quedando el porcentaje relativo al cliente digital entre el 25 y el 30%, frente al 15-20% actual.

Y esto plantea una serie de retos a corto plazo, como son el reducir el coste de atención y poner el foco en los clientes de mayor valor y potencial, a la vez que se potencian las ventas y contratación multicanal y se mejora la experiencia de usuario.

Por tanto, es evidente que, dentro del sector financiero, la transformación se está produciendo en toda la cadena de valor y afecta a todos los segmentos de clientes.

Para terminar, Javier Echániz enumeró una serie de retos tecnológicos en la transformación digital del sector financiero: gestión del legacy, el rol del CIO como gestor de capital riesgo, adecuación de los contratos de outsourcing, orquestación de servicios cloud y de terceros, adopción de nuevas metodologías, captación y fidelización de talento, potenciación de los sistemas de engagement, pasar del Big Data a la Analítica Cognitiva, ofrecer respuestas en tiempo real, capacidad de recolección y transmisión masiva de datos, nuevas herramientas de productividad y movilidad, y la ciberseguridad.

El nuevo rol de la tecnología en la Banca

Kenny Luiwilin, mostró la visión de Huawei y cómo puede ayudar a las empresas de este sector en su Transformación. Para este responsable, las arquitecturas tradicionales no pueden dar respuesta a los nuevos retos que impone el negocio y los competidores, animados ambos por una creciente cada vez más exigente proveniente de los usuarios.

La propuesta de Huawei se apoya en una plataforma ágil, abierta y eficiente sobre la que se coloca una plataforma inteligente e la que convergen todos los datos, para situar por encima una capa de servicios y de relación ubicua con los clientes, independientemente de la

plataforma de contacto que estos estén utilizando (oficina tradicional, banco on-line, banca telefónica, banca móvil…). Con todo esto, se sustituye la infraestructura tradicional por una propuesta basada en estándares, controlable en costes, de alta seguridad y fiabilidad, de gran capacidad, de sencilla expansión y adecuada para la innovación.

Basándose en esto, Huawei se perfila, y así lo dejó claro Kenny Luiwilin como el partner adecuado, tanto por la amplia gama de productos como por su ecosistema de alianzas y los proyectos ya implementados en otros países.

Asimismo, Kenny Luiwilin destacaba que Huawei está ayudando a los bancos a desarrollar la siguiente generación de plataformas cloud, y mencionaba un par de ejemplos según los cuales, aprovechando las posibilidades de IaaS, en el ICBC, habían conseguido reducir el tiempo de despliegue de un nuevo servicio de 6 meses a 15 días, permitiendo que cada técnico pasara a poder manejar 500 dispositivos, en vez de 200; por otra parte, destacaba que un partner, ofreciendo apps basadas en cloud, había ayudado a un cliente a reducir el TCO en torno a un 30%.

El aporte de los partners

Huawei celebró este evento de la mano de otros dos partners. Por una parte, Red Hat, representado en este evento por Javier López de la Morena, y, por otra, Stratio España, en la persona de Alberto Méndez.

Javier López de la Morena destacaba la evolución que debe hacerse en las TI, hacia nuevos y ágiles flujos de trabajo que den cabida a la modernización de las aplicaciones actuales. Y, desde el punto de vista de Red Hat, esto pasa por lo que denominan una cloud híbrida y abierta, que incorpore elementos como Red Hat Cloudforms, Red Hat JBoss Middleware y Red Hat Storage, para unificar en una misma infraestructura la TI física, la TI virtual, la nube privada y la nube pública.

Para este portavoz, el camino del cambio pasa no solo por la tecnología, sino por la mentalidad de los clientes, la cultura de la empresa, los procesos internos y de negocio y, por supuesto, la tecnología.

La ponencia de Alberto Méndez, centrada en el efecto del Big Data en la Banca, partía de una serie de datos, como que en cinco años el 25% de los usuarios lo será solo de banca on-line, mientras que solo el 5% lo será de oficinas. Además, destacaba la aparición de grandes figuras del mundo digital, como Google, Facebook o PayPal, por ejemplo, que van a impactar en todos los sectores, incluido el sector financiero.

De ahí que se necesite un cambio estratégico, tanto empresarial como tecnológico, de orientación al cliente con una estructura data centric. Hablamos de una estructura sobre la que desarrollar una estrategia multichannel, y que aporta ventajas tales como la no replicación de datos, la unificación de los mismos, la gestión del cliente como una entidad única independientemente del canal usado, el alto ratio de TPO por datos, costes optimizados, análisis predictivos, visión integrada, eliminación de silos y máxima inteligencia del dato.

En otras palabras, pasamos de la personalización a la hiperpersonalización, de la segmentación a la microsegmentación, permitiendo una comunicación y un marketing 1 a 1 con los clientes.

Pero, ¿en qué punto estamos? ¿Qué tenemos que hacer?

El evento contó también con una mesa redonda moderada por Miguel Ángel Gómez, director de revistas digitales de IT Digital Media Group, en la que los diferentes ponentes analizaron el momento que vive el sector financiero en nuestro país y los próximos retos a abordar por las empresas para seguir el ritmo de transformación que vive el mercado.

Participaron en la mesa redonda Kenny Luiwilin, Javier Echániz, Javier López de la Morena y Alberto Méndez, y el primer objetivo era conocer cómo se encuentra el sector financiero español en su camino hacia la Transformación Digital.

En el caso de Kenny Luiwilin, “es difícil contestar a esta pregunta. Podemos hablar de muchas tecnologías y de cómo los bancos pueden aprovecharlas para ser más eficientes, pero a la hora de la verdad, lo que necesitan es ser capaces de responder a las necesidades de los clientes. Para ello, deben ser capaces de utilizar los datos que tienen y trasladarlos a la plataforma de negocio para satisfacer las demandas de los clientes”.

Hablando de esta Transformación Digital, Antonio Crespo señala que los bancos españoles “ya han dado pasos para transformar sus negocios y sus compañías. De hecho, muchos bancos en el resto del mundo están interesados en lo que han ido haciendo los bancos españoles en estos meses, porque son proyectos interesantes que han cambiado cómo se manejan las compañías. Tenemos que ser positivos, porque estamos haciendo algunas cosas bien en España”.

Destaca Alberto Méndez un caso español, como es el del BBVA, “que ahora está considerado como el segundo banco por Investigación y Desarrollo en el mundo. Por otra parte, en España hay muchos otros bancos que necesitan esta Transformación, que están empezando con ella, que están desarrollándola, pero no es un viaje sencillo. El caso de BBVA es paradigmático, en cambio, porque han sido capaces de transformar toda su plataforma tecnológica alrededor de tecnología Big Data”.

Por su parte, Javier López de la Morena, estimaba que el reto de los bancos españoles es aprovechar la tecnología para recuperar su posición a nivel global. Hace algunos años, los bancos españoles estaban posicionados como algunos de los más destacados en el mundo en términos de transacciones on-line o en sistemas de reporte, pero por los procesos de consolidación y de readaptación del mercado, los bancos tienen que recuperar su posición en el mercado, y para ello tienen que transformarse usando la tecnología. Si miramos la lista de cosas pendientes, quisimos conocer cuál serían los pasos a dar por el sector financiero español.

Para Javier Echániz, Deloitte, los bancos españoles son conscientes de lo que tienen que hacer. Están invirtiendo mucho dinero en desarrollar estrategias multichannel, por ejemplo, o en Big Data. En su opinión, “los bancos deben seguir aprovechando la tecnología para reducir sus costes y, de forma adicional, invertir en aspectos como la multicanalidad y Big Data.

Para Kenny Luiwilin, “los bancos están bajo una gran presión en lo referente a los costes, una presión que se incrementa cada momento”, y un cambio de arquitectura puede permitirles una reducción significativa de los costes, algo que no es posible hacer sin el aporte de la tecnología”.

Y Alberto Méndez añade también la necesidad de “un cambio de mentalidad. Allí donde vamos necesitamos estar abiertos a un cambio cultural, a pensar las cosas de otro modo”, además de apostar también por cuidar el talento. “Tenemos mucho talento, talento técnico, y prueba de ello es que Amazon va a abrir un centro en Madrid. Tenemos las personas con las capacidades, pero hay que cuidarlas”, y no solo para que funcione la tecnología, sino para cambiar el mundo, añade”.